Finansų pasaulis yra sudėtingas ir nuolat kintantis, o paskolos sudaro esminę jo dalį. Nuo didelių investicijų į nekilnojamąjį turtą iki smulkių kasdienių poreikių – tinkamai pasirinkta paskola gali tapti galingu įrankiu, padedančiu pasiekti finansinius tikslus. Tačiau netinkamas pasirinkimas gali atnešti nepageidaujamų finansinių sunkumų. Lietuvoje, kaip ir visame pasaulyje, egzistuoja platus paskolų rūšių spektras, pritaikytas įvairioms reikmėms ir skirtingiems finansiniams profiliams. Šis išsamus vadovas padės suprasti populiariausias paskolų rūšis ir jų savybes, kad galėtumėte priimti informuotus sprendimus dėl savo asmenine paskola ir apskritai finansinių įsipareigojimų.

💡 Svarbiausios įžvalgos

- Paskolos skiriasi pagal paskirtį ir sąlygas – svarbu žinoti pagrindines rūšis.

- Būsto paskola yra ilgalaikis įsipareigojimas nekilnojamam turtui įsigyti.

- Vartojimo kreditas skirtas asmeninėms išlaidoms, o automobilių paskola – transporto priemonei.

- Prieš imant paskolą, būtina įvertinti savo finansines galimybes ir atidžiai perskaityti sutarties sąlygas.

“Kiekviena paskolos rūšis turi savo niuansų ir rizikų. Svarbiausia – nepasiduoti impulsui, o nuodugniai įvertinti savo mokumą, palyginti pasiūlymus ir pasirinkti sprendimą, kuris atitiktų ilgalaikius finansinius tikslus, o ne tik momentinius poreikius. Atsakingas skolinimasis yra raktas į stabilią finansinę ateitį.”

— Elena Petraitienė, Certified Financial Planner (CFP)

Lietuvos bankų ir kredito įstaigų siūlomi finansiniai produktai nuolat evoliucionuoja, suteikdami gyventojams ir verslams daugiau lankstumo ir pasirinkimo galimybių. Svarbu įvertinti ne tik palūkanų normas, bet ir kitas sąlygas, tokias kaip administravimo mokesčiai, sutarties terminai ir atsiskaitymo grafikai. Supratimas, kokia paskolos rūšis geriausiai atitinka jūsų poreikius ir finansinę situaciją, yra pirmasis žingsnis link atsakingo skolinimosi.

Šiame straipsnyje

- — 💡 Svarbiausios įžvalgos

- → Pagrindinės Paskolų Rūšys ir Jų Specifika

- — 🏡 Būsto Paskola

- — 💸 Vartojimo Paskola

- — 🚗 Automobilio Paskola / Lizingas

- — ⚡ Greitieji Kreditai

- — 💼 Verslo Paskolos

- → Specializuotos Paskolos ir Alternatyvos

- — ☀️ Paskola Saulės Elektrinei

- — 🔄 Paskolų Refinansavimas

- — 🤝 Kredito Unijos ir Jų Ypatumai

- → Kaip Pasirinkti Tinkamiausią Paskolą? Svarbiausi Kriterijai

- → Išvada: Atsakingas Skolinimasis – Sėkmingų Finansų Pagrindas

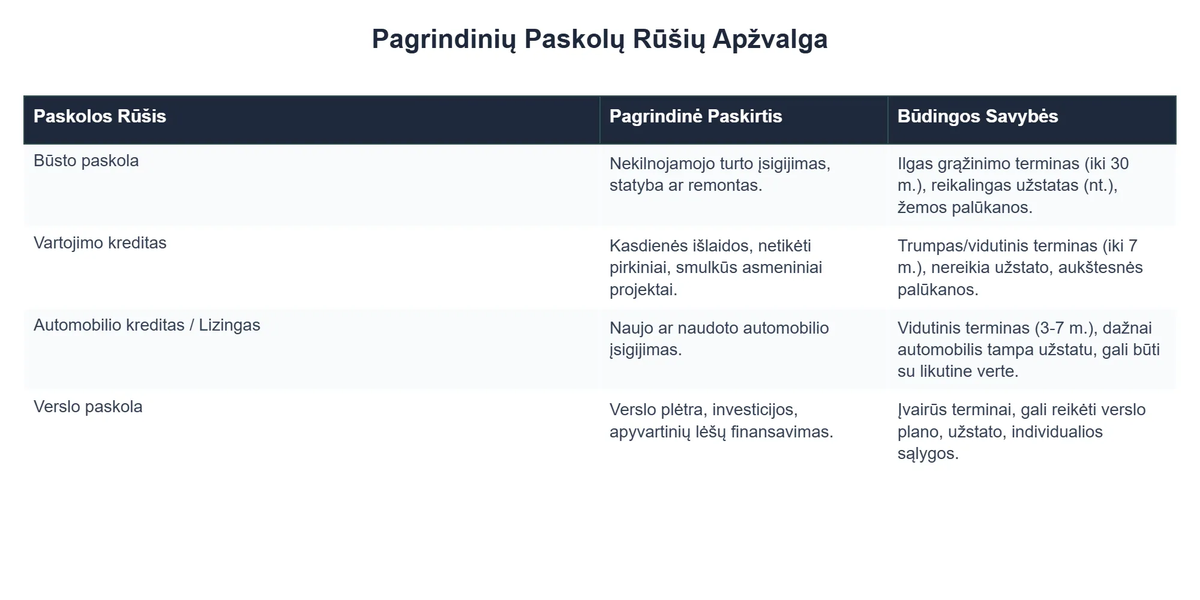

Pagrindinės Paskolų Rūšys ir Jų Specifika

Lietuvos finansų rinkoje siūloma įvairių tipų paskolų, skirtų patenkinti skirtingus vartotojų ir verslo poreikius. Kiekviena iš jų turi savo unikalias savybes, privalumus ir trūkumus.

🏡 Būsto Paskola

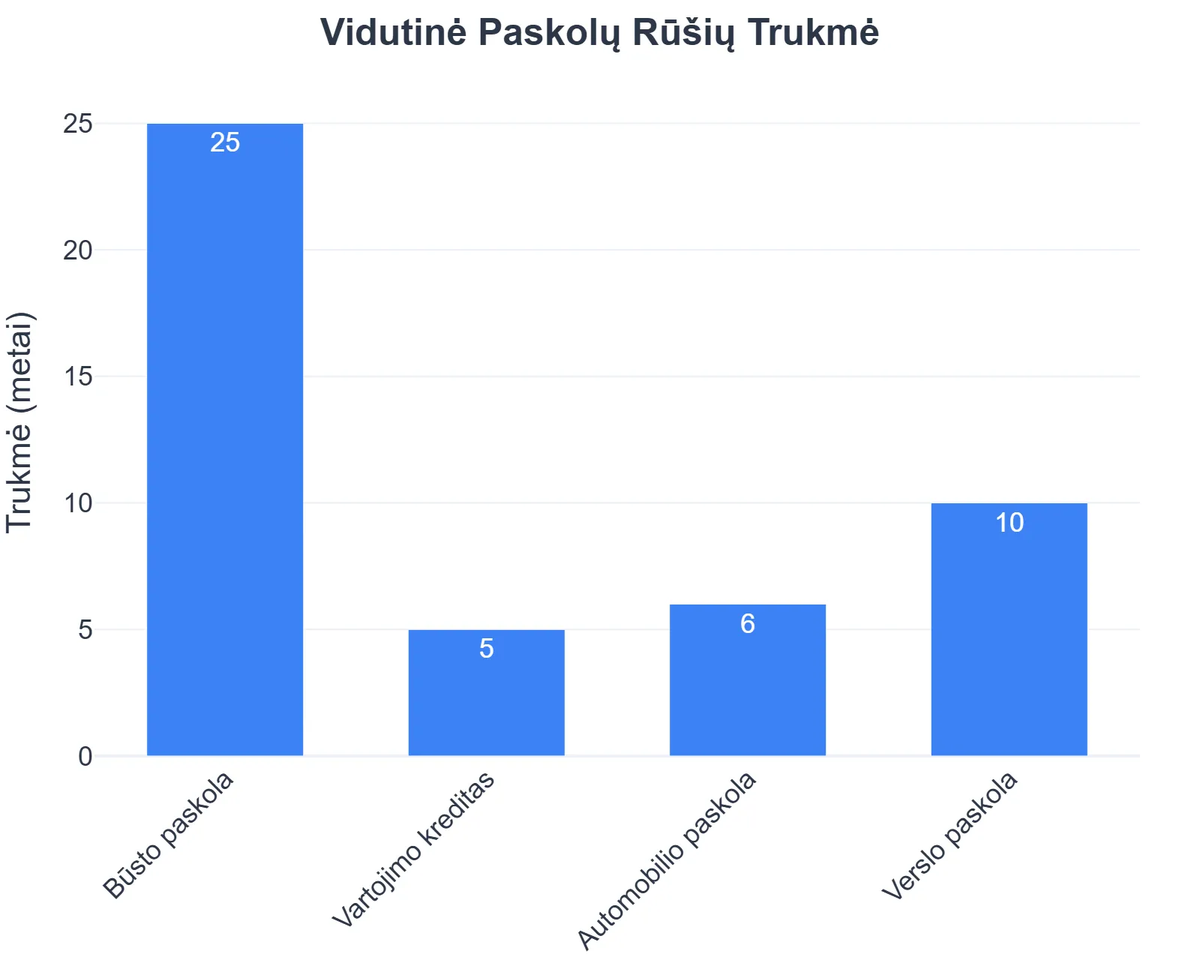

Būsto paskola yra vienas reikšmingiausių finansinių įsipareigojimų, kurį daugelis žmonių prisiima per savo gyvenimą. Ji skirta nekilnojamojo turto įsigijimui, statybai ar renovacijai. Dažniausiai tai yra ilgalaikis įsipareigojimas, trunkantis 15-30 metų, užtikrintas įsigyjamu ar turimu nekilnojamuoju turtu (hipoteka).

- ✅ Ilgas grąžinimo terminas, leidžiantis mokėti mažesnes mėnesines įmokas.

- ✅ Paprastai žemesnės palūkanų normos lyginant su vartojimo kreditais, kadangi paskola yra užtikrinta nekilnojamuoju turtu.

- ✅ Galimybė padidinti savo turtą ir investuoti į ateitį.

Bankai, tokie kaip Swedbank, SEB, Luminor ir kiti, siūlo įvairias būsto paskolų programas, pritaikytas skirtingoms gyventojų grupėms. Atidžiai įvertinkite palūkanų normas, administracinius mokesčius ir kitas sąlygas. Apie būsto paskolos refinansavimą galite skaityti atskirame straipsnyje.

💸 Vartojimo Paskola

Vartojimo paskola – tai finansinis sprendimas, skirtas įvairiems asmeniniams poreikiams tenkinti, pvz., buitinės technikos pirkimui, atostogoms, mokslui ar net smulkiems namų remontams. Skirtingai nei būsto paskolos, vartojimo kreditai dažniausiai yra neužtikrinti konkrečiu turtu ir suteikiami trumpesniam laikotarpiui, paprastai nuo kelių mėnesių iki 7-10 metų.

- ✅ Lėšos pervedamos greitai ir gali būti panaudotos bet kam.

- ✅ Nereikalaujamas užstatas.

- ✅ Lankstus grąžinimo grafikas, pritaikomas pagal individualius poreikius.

Daugelis komercinių bankų, pavyzdžiui, Luminor paskola ar vartojimo paskola Swedbank, aktyviai siūlo šias paslaugas. Svarbu nepamiršti, kad nors vartojimo paskolos leidžia greitai gauti lėšų, jų palūkanų normos dažnai yra aukštesnės dėl didesnės rizikos kreditoriui. Atsakingas skolų valdymas yra esminis sėkmingam finansiniam planavimui.

🚗 Automobilio Paskola / Lizingas

Automobilio įsigijimui galima rinktis paskolą arba lizingą. Automobilio paskola yra tikslinė paskola, kuria įsigyjamas automobilis tampa jūsų nuosavybe iš karto. Tuo tarpu lizingas yra labiau nuomos su galimybe išpirkti variantas, kai automobilio savininkas iš pradžių yra lizingo bendrovė. Tai leidžia įsigyti transporto priemonę be didelės pradinės įmokos.

- ✅ Galimybė įsigyti naujesnį ar brangesnį automobilį.

- ✅ Lizingas dažnai apima papildomas paslaugas, pvz., draudimą ar techninę priežiūrą.

- ✅ Skirtingi atsiskaitymo grafikai ir pradinės įmokos variantai.

⚡ Greitieji Kreditai

Greitieji kreditai, dažnai reklamuojami kaip greiti kreditai visiems, yra trumpalaikės, nedidelės sumos paskolos, suteikiamos itin sparčiai. Jie pasižymi aukštomis palūkanų normomis ir trumpais grąžinimo terminais (nuo kelių dienų iki kelių mėnesių). Nors kai kurie siūlo paskola be palukanu arba paskola be pabrangimo pirmajam kreditui, tai dažnai yra tik rinkodaros triukas, skirtas pritraukti naujus klientus, o vėlesniems kreditams taikomos didelės palūkanos.

- ❌ Aukštos palūkanų normos ir bendra kredito kaina.

- ❌ Trumpas grąžinimo terminas gali sukelti finansinių sunkumų.

- ❌ Nerekomenduojama ilgalaikiams finansiniams poreikiams tenkinti.

Šios paskolos turėtų būti naudojamos tik esant kritinei situacijai ir esant visiškam įsitikinimui, kad galėsite jas grąžinti laiku, kad išvengtumėte didelių delspinigių ir patekimo į skolų spiralę.

💼 Verslo Paskolos

Verslo paskolos yra skirtos įmonių veiklos finansavimui, plėtrai, investicijoms į įrangą ar apyvartinio kapitalo trūkumui padengti. Jos gali būti įvairių tipų: nuo trumpalaikių kreditų iki ilgalaikių investicinių paskolų.

- ✅ Galimybė plėsti verslą ir kurti naujas darbo vietas.

- ✅ Prisitaikančios sąlygos pagal verslo poreikius.

- ✅ Suteikiama tiek startuoliams, tiek jau veikiančioms įmonėms.

Specializuotos Paskolos ir Alternatyvos

Be pagrindinių paskolų rūšių, egzistuoja ir specifinės paskolos, skirtos konkretiems tikslams, bei alternatyvūs finansavimo šaltiniai.

☀️ Paskola Saulės Elektrinei

Pastaraisiais metais vis labiau populiarėja tvarūs finansavimo sprendimai. Paskola saulės elektrinei yra viena tokių. Ji skirta finansuoti saulės elektrinių įrengimą namų ūkiams ar verslui, siekiant sumažinti elektros energijos sąnaudas ir prisidėti prie tvarios energetikos. Šios paskolos dažnai turi specialias sąlygas ir gali būti remiamos valstybės dotacijomis ar ES fondais.

- ✅ Skatina tvarią energetiką ir mažina išlaidas ilgainiui.

- ✅ Gali pasinaudoti valstybės parama ar subsidijomis.

- ✅ Padidina nekilnojamojo turto vertę.

🔄 Paskolų Refinansavimas

Skolų refinansavimas – tai procesas, kai esamos paskolos ar kreditai sujungiami į vieną naują paskolą su geresnėmis sąlygomis (mažesnėmis palūkanomis, ilgesniu grąžinimo terminu, mažesne mėnesine įmoka). Tai ypač aktualu turint kelis smulkius kreditus ar didelę kredito kortelės skolą, kuriai taikomos aukštos palūkanos. Refinansavimas taip pat padeda, kai reikalingas paskolų refinansavimas įsiskolinusiems asmenims, norintiems sumažinti finansinę naštą ir optimizuoti įsipareigojimus.

- ✅ Mažesnės mėnesinės įmokos ir palūkanos.

- ✅ Supaprastintas skolų valdymas – viena įmoka vietoj kelių.

- ✅ Geresnės finansinės disciplinos galimybė.

Jei jaučiate, kad finansiniai įsipareigojimai tampa nepakeliami, skolų konsultacijos gali būti pirmas žingsnis link sprendimo.

Kaip ‘Kūrybos Studija Vizija’ Optimizavo Išplėtimo Finansavimą

❓Iššūkis

Studija ‘Vizija’ planavo plėtrą – įsigyti didesnes patalpas ir naują įrangą, tačiau jautėsi pasimetusi tarp daugybės paskolų rūšių ir bijojo pasirinkti brangiausią ar netinkamiausią variantą.

💡Sprendimas

Vadovaudamiesi straipsnio patarimais, jie nuodugniai išanalizavo būsto paskolos ir vartojimo kredito ypatumus. Supratę, kad kiekviena paskola skirta skirtingiems poreikiams ir turi unikalias sąlygas, jie priėmė informuotą sprendimą derinti skirtingas finansavimo priemones.

🏆Rezultatas

Dėl tinkamai pasirinktų paskolų rūšių ir sąlygų, studija sumažino bendras palūkanų išlaidas 18% ir sėkmingai įgyvendino plėtros planus be papildomos finansinės naštos.

🤝 Kredito Unijos ir Jų Ypatumai

Kredito unijos yra savotiškos finansų įstaigos, veikiančios kooperacijos principu. Jos priklauso savo nariams ir pelną perskirsto tarp jų. Tai reiškia, kad kredito unijos palūkanos už paskolas gali būti konkurencingesnės, o indėlių palūkanos – aukštesnės, lyginant su komerciniais bankais. Kredito unijos dažnai orientuojasi į bendruomenės poreikius ir gali būti lankstesnės vertinant kreditingumą.

- ✅ Dažnai lankstesnės sąlygos ir individualus požiūris.

- ✅ Gali pasiūlyti geresnes palūkanų normas tiek paskoloms, tiek indėliams.

- ✅ Orientuotos į bendruomenės ir narių gerovę.

Apie Lietuvos finansinių produktų rinką ir jos vertinimą daugiau informacijos galite rasti Europos Audito Rūmų paskelbtoje analizėje: Finansinių produktų Lietuvos rinkoje vertinimas.

Kaip Pasirinkti Tinkamiausią Paskolą? Svarbiausi Kriterijai

Pasirinkti tinkamą paskolą – tai ne tik rasti žemiausias palūkanas. Tai kompleksinis sprendimas, reikalaujantis atidumo ir finansinio raštingumo. Štai svarbiausi aspektai, į kuriuos verta atsižvelgti:

- 🎯 Paskolos tikslas: Kokiems tikslams reikalingos lėšos? Ar tai investicija, vartojimas, ar kritinė situacija?

- 💰 Palūkanų norma ir Bendra vartojimo kredito kaina (BVKKMN): Atidžiai įvertinkite ne tik metinę palūkanų normą, bet ir BVKKMN, kuri apima visus su paskola susijusius mokesčius.

- 📅 Paskolos terminas: Ilgesnis terminas reiškia mažesnes mėnesines įmokas, bet didesnę bendrą grąžinamą sumą. Trumpesnis terminas – didesnės įmokos, bet mažesnė permoka.

- 📊 Jūsų finansinė padėtis: Įvertinkite savo pajamas, išlaidas ir kredito istoriją. Ar pajamos leis stabiliai grąžinti paskolą net ir pasikeitus aplinkybėms?

- 📝 Sutarties sąlygos: Atidžiai perskaitykite visą sutartį. Ar yra paslėptų mokesčių? Kokios sąlygos taikomos priešlaikiniam grąžinimui ar mokėjimų atidėjimui?

Kiekvienas finansinis sprendimas reikalauja apgalvotos analizės. Sprendimų formos ir jų analizė yra plačiai nagrinėjamos finansų literatūroje, pavyzdžiui, šaltinyje: Finansiniai sprendimai, Finansinių sprendimų formos. Norėdami geriau valdyti savo finansus, susipažinkite su asmeniniai finansai Lietuvoje išsamiu vadovu.

Rekomenduojamas vaizdo įrašas

Išvada: Atsakingas Skolinimasis – Sėkmingų Finansų Pagrindas

Paskolos yra neatsiejama šiuolaikinės ekonomikos dalis, suteikianti galimybes įgyvendinti įvairius planus – nuo nuosavo būsto įsigijimo iki netikėtų išlaidų padengimo. Tačiau, kaip ir su bet kokiu finansiniu instrumentu, svarbiausia yra priimti atsakingus ir apgalvotus sprendimus.

Prieš imant bet kokią paskolą, svarbu nuodugniai įvertinti savo finansines galimybes, suprasti visas sutarties sąlygas ir, jei reikia, pasikonsultuoti su finansų specialistais. Kiekviena paskolos rūšis turi savo niuansų, ir tinkamo pasirinkimo raktas slypi informuotume. Tik taip galėsite užtikrinti, kad paskola taps naudinga priemone, o ne papildoma finansine našta.

Atsakingas skolinimasis reiškia ne tik gebėjimą laiku grąžinti pinigus, bet ir supratimą, kaip paskolos veikia jūsų bendrą finansinę gerovę. Tai yra sėkmingų asmeninių finansų pagrindas.

Kas yra paskola ir kokios yra pagrindinės jos rūšys?

Paskola yra finansinis įsipareigojimas, kai pinigai skolinami tam tikram laikotarpiui su palūkanomis, o ją galima skirstyti pagal paskirtį, grąžinimo sąlygas ir sumą.

- Būsto paskola skirta nekilnojamam turtui įsigyti, statyti ar remontuoti, pasižymi ilgu grąžinimo terminu ir dažnai žemesnėmis palūkanomis.

- Vartojimo kreditas teikiamas asmeninėms reikmėms (kelionėms, remontui, buitinei technikai), jo terminas trumpesnis, o palūkanos paprastai didesnės.

- Automobilių lizingas arba paskola skirta transporto priemonės pirkimui, su aiškiai apibrėžtomis sąlygomis ir dažnai mažesniu pradiniu įnašu.

- Verslo paskolos skirtos įmonių plėtrai, apyvartinėms lėšoms ar investicijoms, o jų sąlygos priklauso nuo verslo plano ir kredito istorijos.

Kaip pasirinkti tinkamiausią paskolos rūšį ir ką reikėtų įvertinti?

Tinkamos paskolos rūšies pasirinkimas priklauso nuo jūsų poreikių, finansinės padėties ir gebėjimo atsakingai valdyti įsipareigojimus.

- Pirmiausia, aiškiai apibrėžkite paskolos tikslą: ar tai būstas, automobilis, ar vartojimo išlaidos, nes nuo to priklausys galimi finansavimo variantai.

- Atidžiai įvertinkite savo finansinę padėtį ir mokumą, įskaitant stabilias pajamas, esamus įsipareigojimus ir kredito istoriją.

- Palyginkite skirtingų kreditorių pasiūlymus, atkreipdami dėmesį į palūkanų normą (BVKKMN), sutarties sudarymo mokesčius ir grąžinimo terminus.

- Analizuokite paskolos sąlygas, tokias kaip galimybė grąžinti anksčiau laiko be baudų ar lankstumas įmokų grafike, kad išvengtumėte netikėtų išlaidų.

Kokiais atvejais paskola gali būti naudinga finansinė priemonė?

Paskola gali tapti efektyvia finansine priemone, leidžiančia pasiekti svarbius finansinius tikslus, kai trūksta nuosavų lėšų.

- Ji leidžia greitai įgyvendinti stambius pirkinius, tokius kaip būsto įsigijimas ar automobilio pirkimas, nereikalaujant ilgai taupyti visos sumos.

- Verslui paskolos padeda finansuoti plėtrą, įsigyti naujos įrangos ar padidinti apyvartines lėšas, taip skatinant ekonomikos augimą.

- Paskola gali būti naudojama finansinėms problemoms spręsti, pavyzdžiui, apjungiant kelias smulkesnes skolas į vieną su palankesnėmis sąlygomis.

- Kai kurios paskolos, ypač būsto, gali būti laikomos investicija, didinančia jūsų turtą ar gerinančia gyvenimo kokybę ilgalaikėje perspektyvoje.

Kokias specifines finansines problemas sprendžia skirtingos paskolų rūšys?

Kiekviena paskolos rūšis yra sukurta spręsti konkrečius finansinius poreikius ir iššūkius, pritaikant sąlygas prie specifinių situacijų.

- Būsto paskolos sprendžia didžiausią gyvenimo finansinį iššūkį – nuosavo būsto įsigijimą, leidžiant mokėti dalimis ilgą laiką.

- Vartojimo kreditai padeda įsigyti brangesnius daiktus ar paslaugas, kai trūksta momentinių lėšų, pavyzdžiui, buitinei technikai ar atostogoms.

- Automobilių paskolos/lizingas palengvina naujo ar naudoto automobilio įsigijimą, leidžiant mokėti fiksuotas mėnesines įmokas ir nepatiriant didelio vienkartinio mokėjimo.

- Refinansavimo paskolos yra skirtos apjungti kelias turimas skolas į vieną, siekiant sumažinti mėnesines įmokas ar palūkanų naštą.

- Paskolos smulkiam ir vidutiniam verslui padeda įmonėms įveikti apyvartinių lėšų trūkumą, plėstis ar finansuoti naujus projektus be didelio nuosavo kapitalo poreikio.

Kokie yra pagrindiniai rizikos veiksniai ir kaip atsakingai skolintis?

Nors paskolos yra naudinga finansinė priemonė, svarbu žinoti apie galimus rizikos veiksnius ir visada skolintis atsakingai, siekiant išvengti finansinių problemų.

- Pagrindinė rizika yra mokumo pablogėjimas dėl pajamų sumažėjimo ar neplanuotų išlaidų, dėl ko gali kilti sunkumų grąžinant paskolą.

- Atidžiai įvertinkite visą paskolos kainą (BVKKMN), įskaitant palūkanas, mokesčius ir kitus paslėptus kaštus, kad išvengtumėte nemalonių staigmenų.

- Niekada nesiskolinkite daugiau nei jums reikia ir daugiau, nei galite sau leisti grąžinti, kad neperkrautumėte savo biudžeto.

- Visada perskaitykite visas paskolos sutarties sąlygas, ypač punktus apie delspinigius, baudas už pavėluotus mokėjimus ir anksčiau laiko grąžinimo galimybes.

- Sukurkite asmeninį finansų planą ir biudžetą, kad užtikrintumėte, jog turėsite pakankamai lėšų mėnesinėms įmokoms padengti, net ir pasikeitus aplinkybėms.