Kaip Sudaryti Investavimo Biudžetą: Patarimai Pradedantiesiems

Pradėti investuoti gali atrodyti sudėtinga, ypač kai kalbama apie pinigų valdymą. Tačiau efektyvus investavimo biudžetas yra raktas į sėkmingą finansinę ateitį. Šis išsamus vadovas padės jums suprasti, kaip nustatyti ir valdyti savo lėšas investicijoms, siekiant ilgalaikių finansinių tikslų Lietuvoje.

💡 Svarbiausios įžvalgos

- Nustatykite aiškius investavimo tikslus.

- Įvertinkite savo rizikos toleranciją.

- Reguliariai peržiūrėkite ir koreguokite biudžetą.

- Pradėkite su bet kokia suma, svarbiausia – nuoseklumas.

“Svarbiausias žingsnis sudarant investavimo biudžetą yra ne tik nustatyti, kiek galite investuoti, bet ir suprasti, kodėl tai darote. Aiškūs tikslai padės išlaikyti discipliną ir pasiekti ilgalaikės finansinės sėkmės.”

— Elena Petraitienė, Certified Financial Planner (CFP)

Investavimo biudžeto sudarymas yra pirmas ir vienas svarbiausių žingsnių, siekiant finansiškai augti. Jis leidžia aiškiai matyti, kiek pinigų galite skirti turtui kaupti, nepažeidžiant kasdienio gyvenimo kokybės. Nesvarbu, ar jus domina investavimas į paskolas, nekilnojamojo turto fondai, ar tradicinės akcijos, gerai suplanuotas biudžetas užtikrins tvarią ir disciplinuotą investicinę kelionę.

Šiame straipsnyje

- → Kaip Sudaryti Investavimo Biudžetą: Patarimai Pradedantiesiems

- — 💡 Svarbiausios įžvalgos

- → Kodėl Svarbu Sudaryti Investavimo Biudžetą?

- → Pirmieji Žingsniai Sudarant Investavimo Biudžetą

- — 💰 Įvertinkite savo dabartinę finansinę padėtį

- — 🎯 Nustatykite aiškius investavimo tikslus

- — 📊 Sekite savo išlaidas ir identifikuokite „riebias” vietas

- → Kiek Pinigų Skirti Investavimui?

- — 💸 Apskaičiuokite laisvas lėšas

- — ⚖️ Taisyklė „Pirmiausia Mokėk Sau”

- — 📈 Apsvarstykite rizikos toleranciją ir grąžos lūkesčius

- → Investavimo Biudžeto Valdymas ir Prisitaikymas

- — 🔄 Reguliariai peržiūrėkite biudžetą

- — 🛠️ Naudojimasis investicijų platformomis ir priemonėmis

- — 💡 Švietimas ir nuolatinis tobulėjimas

- → Išvada

Kodėl Svarbu Sudaryti Investavimo Biudžetą?

Investavimo biudžetas nėra tik skaičių stebėjimas; tai yra finansinės disciplinos ir aiškumo pamatas. Be aiškaus plano, lengva pasiklysti tarp išlaidų ir pajamų, prarandant galimybę nuosekliai kaupti kapitalą.

- ✅ Aiškumas ir Kontrolė: Biudžetas suteikia aiškų vaizdą, kiek pinigų galite skirti investicijoms, nepatirdami streso ar finansinių sunkumų. Tai padeda išvengti impulsyvių sprendimų.

- ✅ Tikslų Nustatymas: Supratę savo finansines galimybes, galite nustatyti realistiškus ir pasiekiamus investavimo tikslus, tiek trumpalaikius, tiek ilgalaikius.

- ✅ Rizikos Valdymas: Aiškus biudžetas padeda įvertinti, kiek galite sau leisti rizikuoti, ir užtikrina, kad investicijos neatsilieptų jūsų būtinosioms išlaidoms ar avarinio fondo saugumui.

- ✅ Finansinės Laisvės Link: Nuoseklus investavimas, paremtas tvirtu biudžetu, yra esminis žingsnis siekiant finansinės laisvės ir nepriklausomybės. Tai yra svarbi asmeninių finansų valdymo dalis.

Pirmieji Žingsniai Sudarant Investavimo Biudžetą

Investavimo biudžeto sudarymas prasideda nuo esamos finansinės padėties analizės ir aiškių tikslų nustatymo. Tai reikalauja sąžiningumo su savimi ir nuoseklumo.

💰 Įvertinkite savo dabartinę finansinę padėtį

Prieš skiriant pinigus investicijoms, būtina žinoti, kiek pinigų gaunate ir kur jie keliauja. Sudarykite detalų savo pajamų ir išlaidų sąrašą. Atkreipkite dėmesį į visas išlaidas – tiek fiksuotas (nuoma, paskolos įmokos), tiek kintamas (maistas, laisvalaikis).

Nepamirškite įvertinti turimų skolų ir avarinio fondo dydžio. Rekomenduojama turėti bent 3-6 mėnesių būtinosioms išlaidoms pakankantį avarinį fondą, prieš pradedant aktyviai investuoti.

🎯 Nustatykite aiškius investavimo tikslus

Ką norite pasiekti investuodami? Galbūt kaupiate pinigus pensijai, būsto pirkimui, ar vaikų mokslui? Tikslų konkretumas ir laiko apibrėžimas yra gyvybiškai svarbūs. Pavyzdžiui, „surinkti 50 000 eurų būsto pradiniam įnašui per 5 metus“ yra daug veiksmingesnis tikslas nei tiesiog „norėti daugiau pinigų“.

Aiškūs tikslai padės jums pasirinkti tinkamas investicijas, tokias kaip invl investiciniai fondai, ir išlaikyti motyvaciją, susidūrus su rinkos svyravimais.

📊 Sekite savo išlaidas ir identifikuokite „riebias” vietas

Detalus išlaidų sekimas atskleis, kur galite sutaupyti. Naudokite biudžeto sudarymo programas, lenteles ar net paprastą sąsiuvinį. Stebėkite savo išlaidas bent mėnesį, kad gautumėte realų vaizdą. Tai padės suprasti, kur pinigai yra išleidžiami be prasmės ir kur galima rasti papildomų lėšų investavimui. Kaip teigiama, be plano sunku pastebėti, kur išleidžiami pinigai.

Apsvarstykite 50/30/20 taisyklę: 50% pajamų skiriama būtinoms išlaidoms, 30% – norams, o 20% – taupymui ir investicijoms. Tai yra tik gairės, kurias galite pritaikyti savo situacijai.

Kiek Pinigų Skirti Investavimui?

Nėra vieno universalaus atsakymo, kiek pinigų skirti investicijoms. Tai priklauso nuo jūsų pajamų, išlaidų, finansinių tikslų ir rizikos tolerancijos.

💸 Apskaičiuokite laisvas lėšas

Laisvos lėšos yra tai, kas lieka po mokesčių sumokėjimo, visų būtinųjų išlaidų padengimo ir avarinio fondo papildymo. Būkite realistai ir nepamirškite apie nenumatytas išlaidas. Svarbu, kad investavimas netaptų našta ir nekeltų finansinio streso.

⚖️ Taisyklė „Pirmiausia Mokėk Sau”

Viena efektyviausių strategijų – tai nuspręsti investuoti tam tikrą sumą pinigų iškart po atlyginimo gavimo, prieš pradedant leisti pinigus kitoms išlaidoms. Nustatykite automatinį pervedimą iš savo banko sąskaitos į investicinę sąskaitą. Tai užtikrina nuoseklumą ir discipliną. Tai galioja ir norintiems investuoti pradedantiesiems.

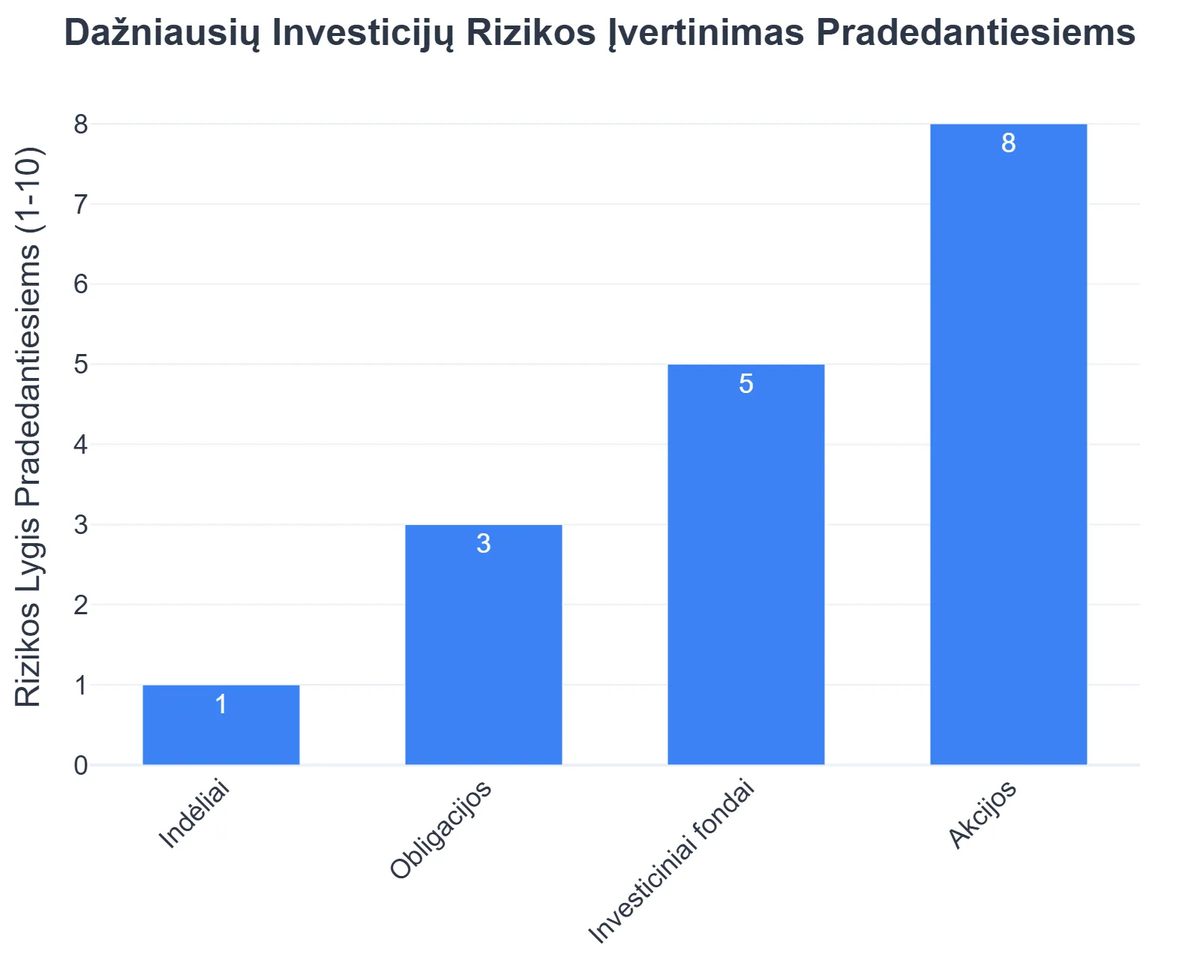

📈 Apsvarstykite rizikos toleranciją ir grąžos lūkesčius

Jūsų rizikos tolerancija yra itin svarbi, sprendžiant, kokios investicijos jums tinkamos ir kiek pinigų joms skirti. Jaunesni investuotojai dažnai gali sau leisti didesnę riziką, nes turi daugiau laiko atsigauti po rinkos svyravimų. Vyresniems žmonėms, artėjantiems prie pensijos, gali prireikti konservatyvesnių strategijų.

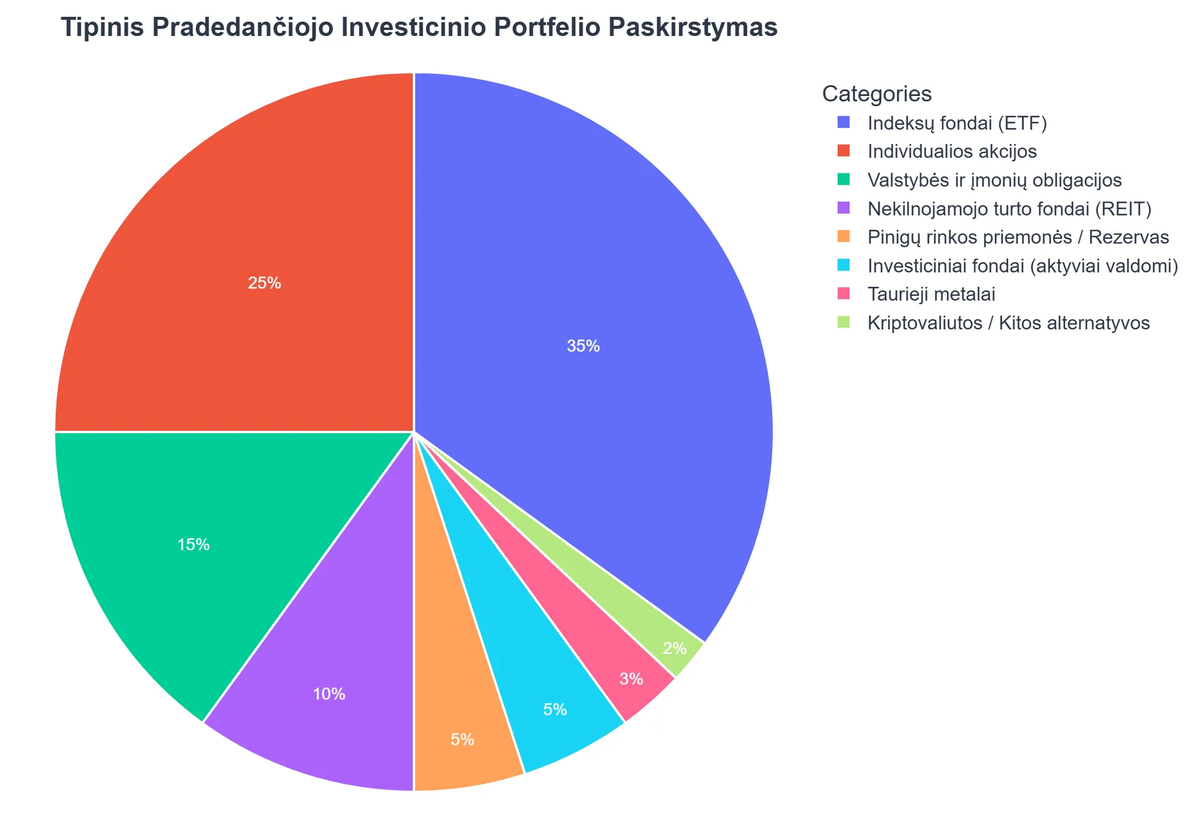

Apsvarstykite įvairias investicines galimybes, tokias kaip investavimas į naftą, investavimas į vėjo jėgaines, ar populiarėjantis investavimas į NT fondus. Kiekviena iš šių galimybių turi savo rizikos ir grąžos profilį. Įvairinant investicijas, galima subalansuoti riziką ir potencialią grąžą. Daugiau apie tai, kaip sukurti investicinį portfelį, galite rasti mūsų kitame straipsnyje.

Jei domina investavimas į akcijas pradziamokslis, svarbu suprasti akcijų rinkos veikimo principus ir atlikti nuodugnią analizę. Pasak „Swedbank“, pradėti investuoti gali būti paprasta, jei tinkamai pasirengiama.

Investavimo Biudžeto Valdymas ir Prisitaikymas

Investavimo biudžetas nėra statinis dokumentas. Jis turi būti reguliariai peržiūrimas ir koreguojamas, atsižvelgiant į besikeičiančias finansines aplinkybes ir rinkos sąlygas.

🔄 Reguliariai peržiūrėkite biudžetą

Rekomenduojama peržiūrėti savo investavimo biudžetą bent kartą per metus arba kaskart, kai pasikeičia jūsų finansinė situacija (pvz., padidėja atlyginimas, atsiranda naujų išlaidų, pasikeičia šeimyninė padėtis). Tai leidžia užtikrinti, kad biudžetas vis dar atitinka jūsų tikslus ir realias galimybes.

Investicinio Biudžeto Sudarymas: Privalumai ir Iššūkiai Pradedantiesiems

Privalumai

- ✔Padeda aiškiai matyti finansinę situaciją.

- ✔Skatina finansinę discipliną ir taupymą.

- ✔Leidžia nustatyti realius investavimo tikslus.

- ✔Mažina impulsyvių finansinių sprendimų riziką.

Trūkumai

- ✖Reikalauja pradinio laiko ir pastangų sudarymui.

- ✖Gali būti sunku laikytis plano nenumatytų išlaidų atveju.

- ✖Būtinas reguliarus peržiūrėjimas ir koregavimas.

🛠️ Naudojimasis investicijų platformomis ir priemonėmis

Šiuolaikinės investicijų platformos leidžia lengviau valdyti savo investicijas ir sekti jų eigą. Daugelis platformų siūlo įvairius įrankius biudžeto stebėjimui ir investicijų analizavimui. Be to, verta apsvarstyti automatizuotą investavimą ir robo-patarėjus, kurie gali padėti optimizuoti jūsų portfelį atsižvelgiant į nustatytus tikslus ir rizikos toleranciją.

Atsakingas investuoti į paskolas per tarpusavio skolinimo platformas, taip pat kaip ir bet kuris kitas investavimo tipas, reikalauja kruopštaus tyrimo ir diversifikacijos.

💡 Švietimas ir nuolatinis tobulėjimas

Finansinis raštingumas yra neįkainojama vertė. Nuolat mokykitės apie rinkos tendencijas, investavimo strategijas ir naujas finansines priemones. Skaitykite patikimus šaltinius, dalyvaukite seminaruose, stebėkite finansų analitikų įžvalgas. Kuo daugiau žinosite, tuo protingesnius sprendimus priimsite dėl savo geriausios investicijos ar geriausios investicijos. Atminkite, kad investavimo patarimai yra prieinami pradedantiesiems, padedant jiems susiorientuoti rinkoje.

Rekomenduojamas vaizdo įrašas

Kas yra investavimo biudžetas ir kodėl jis svarbus?

Investavimo biudžetas yra detalus finansinis planas, skirtas jūsų pajamų ir išlaidų valdymui, nustatant konkrečias lėšas, kurios bus skiriamos investicijoms.

- Jis padeda jums aiškiai matyti, kiek pinigų galite skirti investicijoms, nepažeidžiant kasdienių finansinių įsipareigojimų.

- Reguliarus biudžeto sudarymas ir laikymasis užtikrina finansinę drausmę ir padeda išvengti impulsyvių sprendimų.

- Svarbiausia, investavimo biudžetas leidžia jums nuosekliai siekti ilgalaikių finansinių tikslų, tokių kaip pensija, būstas ar vaikų mokslas.

Kaip žingsnis po žingsnio sudaryti investavimo biudžetą?

Investavimo biudžeto sudarymas apima kelis esminius etapus, pradedant nuo finansinės padėties įvertinimo ir baigiant reguliariu peržiūrėjimu.

- Pirmiausia, įvertinkite savo pajamas ir išlaidas, kad nustatytumėte mėnesinį pinigų perteklių, kurį galite investuoti.

- Toliau, nustatykite aiškius investavimo tikslus (pvz., pradinį įnašą, pensiją) ir jų laikotarpį, kas padės pasirinkti tinkamas investicijas.

- Atskirkite lėšas, skirtas trumpalaikiam finansiniam buferiui (avarinis fondas), nuo ilgalaikių investicijų.

- Skirkite konkrečią sumą investicijoms kas mėnesį ar ketvirtį ir automatizuokite pervedimus, jei įmanoma.

- Reguliariai, bent kartą per metus, peržiūrėkite ir koreguokite savo biudžetą pagal besikeičiančią finansinę situaciją ar tikslus.

Kokią naudą teikia investavimo biudžeto laikymasis?

Investavimo biudžeto laikymasis atneša daugybę finansinės naudos, padedančios pasiekti ilgalaikį finansinį stabilumą ir gerovę.

- Jis suteikia aiškumo ir kontrolės jausmą jūsų finansuose, mažinant finansinį stresą.

- Padeda išvengti skolos ir užtikrinti, kad neinvestuosite pinigų, kurių jums prireiks kasdienėms išlaidoms.

- Leidžia jums išnaudoti sudėtinių palūkanų galią, reguliariai investuojant ir leidžiant jūsų pinigams augti.

- Formuoja disciplinuotus taupymo ir investavimo įpročius, kurie yra esminiai ilgalaikei finansinei sėkmei.

Į ką svarbu atsižvelgti planuojant investicijas biudžete?

Planuojant investicijas biudžete, svarbu atsižvelgti į kelis esminius veiksnius, kurie padės priimti apgalvotus sprendimus ir sumažinti riziką.

- Pirmiausia, įvertinkite savo rizikos toleranciją – kiek esate pasirengę rizikuoti, kad pasiektumėte didesnę grąžą.

- Apsvarstykite investavimo horizontą – kuo ilgesnis laikotarpis, tuo daugiau galimybių diversifikuoti ir atlaikyti rinkos svyravimus.

- Išmokite apie investicinių produktų įvairovę (akcijos, obligacijos, fondai, nekilnojamasis turtas) ir jų savybes, kad pasirinktumėte tinkamiausius.

- Visada atsižvelkite į mokesčius ir komisinius mokesčius, kurie gali sumažinti jūsų investicijų grąžą.

Kokios dažniausios klaidos sudarant investavimo biudžetą ir kaip jų išvengti?

Sudarant investavimo biudžetą, pradedantieji dažnai daro tipines klaidas, tačiau jas galima lengvai išvengti, žinant, į ką atkreipti dėmesį.

- Viena dažniausių klaidų – pradėti investuoti neturint avarinio fondo, kuris apsaugotų nuo nenumatytų išlaidų.

- Daugelis nepakankamai diversifikuoja savo investicijas, dedant visus kiaušinius į vieną krepšelį, o tai didina riziką.

- Kita klaida – nepakankamas tyrimas ir impulsyvūs sprendimai, remiantis emocijomis, o ne logine analize.

- Taip pat pasitaiko, kad žmonės pervertina savo rizikos toleranciją ir investuoja per daug į rizikingus aktyvus, kas gali sukelti nuostolių esant rinkos svyravimams.

- Svarbu reguliariai peržiūrėti biudžetą ir investicijas, o ne palikti juos be priežiūros po pradinio sudarymo.