Kiekvienas svajojame apie saugią ir stabilią ateitį, galimybę įgyvendinti savo norus be finansinių suvaržymų. Tačiau šių svajonių įgyvendinimas reikalauja kruopštaus planavimo ir nuoseklių veiksmų. Šiame straipsnyje gilinsimės į tai, kas yra ilgalaikis taupymas, kodėl jis itin svarbus Lietuvoje, ir kaip sudaryti bei sėkmingai įgyvendinti savo ilgalaikio taupymo planą.

💡 Svarbiausios įžvalgos

- Nustatykite aiškius finansinius tikslus prieš pradedant taupymą.

- Pasirinkite individualiai tinkamą taupymo ir investavimo strategiją.

- Reguliariai peržiūrėkite ir koreguokite savo taupymo planą.

- Būkite nuoseklūs ir kantrūs siekdami ilgalaikių rezultatų.

“Ilgalaikis taupymas nėra sprintas, o maratonas. Sėkmė priklauso nuo aiškių tikslų nustatymo, disciplinos ir nuolatinės plano priežiūros. Svarbiausia – pradėti ir išlikti nuosekliems, net ir susidūrus su iššūkiais.”

— Elena Petraitienė, Certified Financial Planner (CFP)

Ilgalaikis taupymas – tai ne tik pinigų atidėjimas, bet ir strateginis lėšų valdymas, skirtas pasiekti didelius, ateities finansinius tikslus, tokius kaip būsto įsigijimas, vaikų mokslas, patogus išėjimas į pensiją ar netgi visiškas apsisaugojimas nuo netikėtų išlaidų. Tai yra esminė asmeninių finansų Lietuvoje dalis, leidžianti kurti tvirtą finansinį pagrindą.

Šiame straipsnyje

- — 💡 Svarbiausios įžvalgos

- → Kodėl ilgalaikis taupymas yra svarbus?

- → Tikslų nustatymas ir biudžeto planavimas

- → Investavimo strategijos ilgalaikiam taupymui

- — 💰 Kaip veikia sudėtinės palūkanos?

- — 📈 Populiariausios ilgalaikio investavimo priemonės

- → Mokesčių aplinka ir teisiniai aspektai

- — ⚖️ Svarbiausi mokesčių aspektai:

- → Nuolatinis mokymasis ir adaptyvumas

- → Išvada

Kodėl ilgalaikis taupymas yra svarbus?

Ilgalaikis taupymas yra kertinis akmuo kelyje į finansinę gerovę ir stabilumą. Jis leidžia ne tik reaguoti į netikėtus gyvenimo pokyčius, bet ir aktyviai kurti norimą ateitį. Be tvirto finansinio plano, daugelis žmonių susiduria su iššūkiais, kai prireikia didesnių lėšų ar pasikeičia jų pajamų situacija.

- ✅ Finansinė apsauga: Sukauptos lėšos veikia kaip saugumo tinklas. Jos padeda išgyventi netekus darbo, susirgus ar susidūrus su kitomis nenumatytomis išlaidomis, sumažindamos streso lygį.

- ✅ Ateities tikslų įgyvendinimas: Nesvarbu, ar tai būtų naujas namas, verslo pradžia, ar svajonių kelionė – dideliems pirkiniams ir projektams reikalingas nuoseklus taupymas. Ilgalaikis planavimas leidžia juos paversti realybe.

- ✅ Patogus išėjimas į pensiją: Demografiniai pokyčiai ir valstybės pensijų sistemos iššūkiai rodo, kad asmeninis taupymas pensijai yra būtinas. Pakankamos santaupos užtikrina, kad galėsite mėgautis oria senatve, nepriklausydami vien nuo „Sodros“ išmokų. Tai atveria kelią į tikrąją finansinę laisvę.

- ✅ Infliacijos poveikio mažinimas: Tik paprastas pinigų laikymas banko sąskaitoje gali lemti jų vertės praradimą dėl infliacijos. Ilgalaikis taupymas, ypač per investicijas, siekia ne tik išsaugoti, bet ir padidinti pinigų vertę.

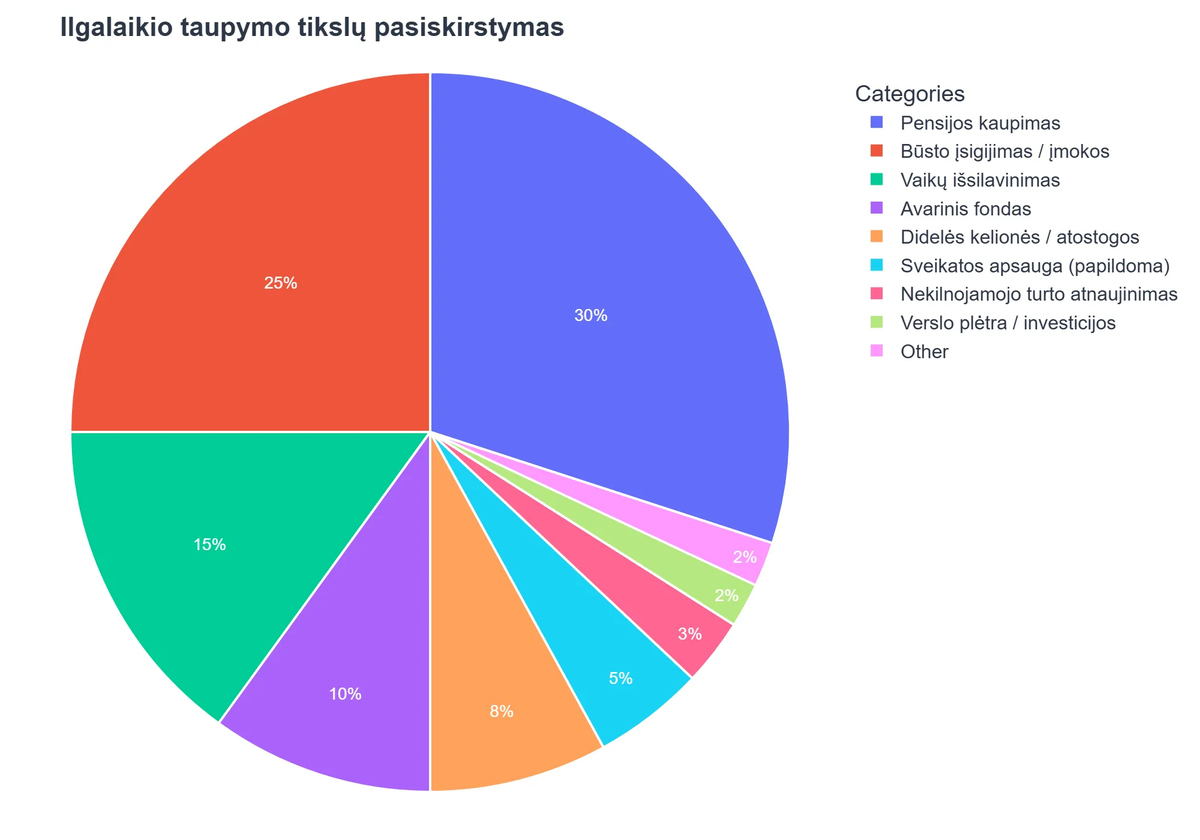

Tikslų nustatymas ir biudžeto planavimas

Sėkmingas ilgalaikio taupymo planas prasideda nuo aiškių ir apibrėžtų tikslų. Nustatydami konkrečius tikslus, jūs ne tik žinosite, kam taupote, bet ir galėsite matuoti savo pažangą. Rekomenduojama vadovautis S.M.A.R.T. principu:

- 🎯 Specifiški (Specific): Aiškiai apibrėžkite, ko norite. Užuot „taupysiu“, sakykite „taupysiu 10 000 EUR pradiniam būsto įnašui“.

- 📈 Išmatuojami (Measurable): Nustatykite konkrečią sumą. Tai leis stebėti progresą.

- ✅ Pasiekiami (Achievable): Įvertinkite savo realias galimybes ir pajamas. Nustatykite tikslus, kuriuos galite realiai pasiekti.

- 💡 Aktualūs (Relevant): Įsitikinkite, kad tikslas yra svarbus jums ir atitinka jūsų ilgalaikius planus, vedančius į finansinę nepriklausomybę.

- 🗓️ Apibrėžti laike (Time-bound): Nustatykite konkretų terminą, iki kada norite pasiekti tikslą, pvz., „per 5 metus“.

Nustačius tikslus, būtina sudaryti asmeninį biudžetą. Biudžetas – tai jūsų finansų žemėlapis, padedantis matyti, kur keliauja jūsų pinigai. Be to, tai yra esminė finansinio raštingumo dalis. Kruopštus biudžeto valdymas leidžia identifikuoti sritis, kuriose galite sumažinti išlaidas ir padidinti taupymo sumą.

Yra daugybė biudžeto sudarymo metodų – nuo paprastų skaičiuoklių iki sudėtingesnių programėlių. Populiarus metodas yra „50/30/20“ taisyklė: 50% pajamų skiriama būtiniesiems poreikiams, 30% – norams, o 20% – taupymui ir skolų grąžinimui. Norėdami sužinoti daugiau apie šias programas ir įrankius, skaitykite mūsų straipsnį apie geriausias biudžeto planavimo programas.

Svarbu nuolat peržiūrėti ir koreguoti savo biudžetą, kad jis atitiktų kintančią jūsų finansinę situaciją ir tikslus. Tai yra nuolatinis procesas, reikalaujantis disciplinos ir įgūdžių, kuriuos galima įgyti per finansinio raštingumo mokymus.

Investavimo strategijos ilgalaikiam taupymui

Vien tik taupymo banko sąskaitoje, kurioje palūkanos retai viršija infliaciją, gali neužtekti ilgalaikiams tikslams pasiekti. Tam reikalingas strateginis investavimas. Investicijos leidžia jūsų pinigams dirbti už jus ir generuoti pasyvias pajamas, padidindamos kapitalą per laiką.

Ilgalaikio Taupymo Planavimo Privalumai ir Trūkumai

Privalumai

- ✔Aiškumas ir kryptis finansiniuose sprendimuose.

- ✔Didesnis finansinis saugumas ir ramybė.

- ✔Galimybė pasiekti didelius ilgalaikius tikslus (pvz., pensija, būstas).

- ✔Ugdo finansinę discipliną ir gerus įpročius.

Trūkumai

- ✖Reikalauja nuolatinės disciplinos ir atsidavimo.

- ✖Ribotas lėšų prieinamumas trumpuoju laikotarpiu.

- ✖Infliacijos rizika mažinanti taupomos sumos perkamąją galią.

- ✖Poreikis reguliariai peržiūrėti ir koreguoti planą.

💰 Kaip veikia sudėtinės palūkanos?

Sudėtinės palūkanos (angl. compound interest) – tai „palūkanos nuo palūkanų“ principas, reiškiantis, kad uždirbtos palūkanos ar investicijų grąža yra reinvestuojamos, todėl būsimos pajamos skaičiuojamos ne tik nuo pradinės sumos, bet ir nuo jau sukauptų palūkanų. Tai yra galingiausias įrankis ilgalaikiam turto augimui. Kuo anksčiau pradedate investuoti, tuo ilgiau jūsų pinigai turi laiko augti. Tai yra esminis principas siekiant ilgalaikių taupymo strategijų.

📈 Populiariausios ilgalaikio investavimo priemonės

Rinkoje yra daugybė investavimo priemonių, tinkančių ilgalaikiam taupymui. Svarbiausia yra pasirinkti tas, kurios atitinka jūsų rizikos toleranciją ir finansinius tikslus. Daugelis investuotojų renkasi diversifikaciją – investicijų paskirstymą į skirtingas priemones, siekiant sumažinti riziką.

- 💵 Akcijos: Perkant akcijas tampate įmonės dalimi. Potencialiai didesnė grąža, tačiau ir didesnė rizika.

- 🛡️ Obligacijos: Tai skolos vertybiniai popieriai, kuriuos išleidžia vyriausybės ar įmonės. Mažesnė rizika nei akcijos, bet ir mažesnė grąža.

- 📊 Investiciniai fondai (ETF, VSDF): Tai kolektyvinio investavimo priemonės, leidžiančios investuoti į daugybę įmonių akcijų ar obligacijų vienu metu. Tai puikus būdas diversifikuoti portfelį net ir turint nedidelį kapitalą. Pavyzdžiui, kaupiamieji pensijų fondai (II ir III pakopa) investuoja būtent į tokius instrumentus.

- 🏘️ Nekilnojamasis turtas: Gali generuoti nuomos pajamas (kas yra pasyvios pajamos) ir augti vertės atžvilgiu. Tačiau reikalauja didesnių pradinių investicijų ir priežiūros.

- 💰 Pensijų fondai (II ir III pakopa): Ilgalaikio taupymo instrumentai su mokesčių lengvatomis, skirti pensijai. II pakopa privaloma daugeliui dirbančiųjų, III pakopa – savanoriška. Tai puikus būdas kaupti lėšas vaikų ateičiai ar savo pačių pensijai. Skaitykite daugiau apie taupymą vaikų ateičiai.

Prieš priimant bet kokius investicinius sprendimus, rekomenduojama pasidomėti finansinio raštingumo programa ir, jei reikia, pasikonsultuoti su nepriklausomu finansų ekspertu. Niekada neinvestuokite pinigų, kurių negalite sau leisti prarasti. Svarbu suprasti, kad pasyvios pajamos nėra greito praturtėjimo būdas, o kruopštaus planavimo ir kantrybės rezultatas.

Mokesčių aplinka ir teisiniai aspektai

Sėkmingas ilgalaikio taupymo planavimas neatsiejamas nuo mokesčių sistemos išmanymo. Lietuvoje, kaip ir kitose šalyse, tam tikros investicinės pajamos yra apmokestinamos, tačiau egzistuoja ir mokesčių lengvatų. Supratimas, kada ir už ką mokami mokesčiai, padeda optimizuoti ilgalaikio taupymo strategiją. Svarbią informaciją rasite Valstybinės mokesčių inspekcijos (VMI) ir Lietuvos banko internetinėse svetainėse.

Kaip Lukas Petrauskas pasiekė savo ilgalaikius finansinius tikslus?

❓Iššūkis

Nors Lukas gerai uždirbo, jis neturėjo aiškios ilgalaikio taupymo strategijos ir jautėsi finansiškai neužtikrintas, atidėliodamas savo svajonę įsigyti nuosavą būstą.

💡Sprendimas

Remdamasis straipsnyje pateiktais ilgalaikio taupymo principais, Lukas nustatė konkrečius (S.M.A.R.T.) tikslus pradiniam būsto įnašui ir sudarė detalų biudžeto planą, aktyviai valdydamas savo pajamas ir išlaidas.

🏆Rezultatas

Per 24 mėnesius Lukas ne tik sukaupė reikiamą pradinį 30 000 EUR įnašą būstui, bet ir padidino savo mėnesinių santaupų procentą nuo 5% iki 25%.

⚖️ Svarbiausi mokesčių aspektai:

- ✅ Gyventojų pajamų mokestis (GPM): Paprastai investicinių priemonių, tokių kaip akcijos ar investicinių fondų vienetų, pardavimo pelnas apmokestinamas GPM. Tačiau Lietuvoje galioja išimtis, kai pelnas, gautas pardavus vertybinius popierius, laikytus ilgiau nei vienerius metus, tam tikromis sąlygomis gali būti neapmokestinamas, jei bendra metinė vertybinių popierių pardavimo pajamų suma neviršija 500 eurų. Be to, ilgiau nei 5 metus laikytų akcijų pelnas yra neapmokestinamas.

- ✅ Dividendų apmokestinimas: Gauti dividendai iš įmonių, į kurias investavote, yra apmokestinami GPM.

- ✅ Pensijų fondai (III pakopa): Įmokos į III pakopos pensijų fondus suteikia galimybę susigrąžinti dalį GPM, o išmokos tam tikromis sąlygomis taip pat gali būti neapmokestinamos arba apmokestinamos mažesniu tarifu. Tai svarbi valstybės skatinimo priemonė taupant vaikų ateičiai ir kaupiant pensijai.

- ✅ Nekilnojamojo turto mokestis: Pajamos iš nekilnojamojo turto nuomos yra apmokestinamos, o pats nekilnojamasis turtas – priklausomai nuo jo vertės ir naudojimo.

Rekomenduojama nuolat sekti LR įstatymų ir VMI informacijos atnaujinimus, kadangi mokesčių aplinka gali keistis. Prieš pradedant rimtai investuoti, naudinga pasidomėti ir pasinaudoti finansų eksperto konsultacija, siekiant optimizuoti mokesčių naštą ir užtikrinti atitiktį teisės aktams. Ilgalaikis strateginis planavimas, panašiai kaip valstybės masto programos, reikalauja nuoseklumo ir gebėjimo numatyti ateitį. Plačiau apie strateginio planavimo svarbą galima rasti šaltinyje apie Nacionacinio pažangos plano įgyvendinimą.

Nuolatinis mokymasis ir adaptyvumas

Finansų pasaulis nuolat kinta – atsiranda naujų investavimo galimybių, keičiasi reguliavimas, ekonominė situacija. Todėl norint sėkmingai vykdyti ilgalaikio taupymo planą, būtina nuolat mokytis ir prisitaikyti. Tai yra kelias į finansinę laisvę.

- 📚 Skaitykite ir domėkitės: Reguliariai sekite finansų naujienas, skaitykite knygas apie finansinį raštingumą, investavimą ir asmeninius finansus. Nors konkrečios knygos „kaip tapti turtingu” gali siūlyti įvairius metodus, pagrindinis principas visada yra nuoseklumas ir žinios.

- 🎓 Dalyvaukite mokymuose: Įvairios institucijos siūlo finansinio raštingumo mokymus ir seminarus. Tai puiki proga pagilinti žinias ir gauti praktinių patarimų.

- 🔄 Peržiūrėkite savo planą: Bent kartą per metus peržiūrėkite savo ilgalaikio taupymo ir investavimo planą. Įvertinkite, ar jis vis dar atitinka jūsų gyvenimo situaciją, tikslus ir rinkos realijas. Galbūt reikės koreguoti investavimo strategiją ar taupymo sumą.

- 🤝 Konsultuokitės: Nesidrovėkite kreiptis į finansų specialistus, jei kyla klausimų ar reikia individualių patarimų. Nepriklausomo specialisto nuomonė gali padėti išvengti klaidų ir optimizuoti jūsų planą.

Gebėjimas prisitaikyti prie kintančių aplinkybių yra sėkmingo ilgalaikio planavimo garantas. Švietimo veiklos planavimo rekomendacijos pabrėžia sisteminio ir lankstaus požiūrio svarbą planavimo procese, o tai tinka ir asmeniniams finansams. Daugiau apie veiksmingo planavimo principus galite rasti Švietimo veiklos planavimo rekomendacijose.

Rekomenduojamas vaizdo įrašas

Išvada

Ilgalaikis taupymo planavimas – tai ne vien finansinis įsipareigojimas, bet ir investicija į jūsų ateitį, ramybę bei finansinę laisvę. Nuo aiškių tikslų nustatymo ir kruopštaus biudžeto planavimo iki strateginio investavimo ir nuolatinio mokymosi – kiekvienas žingsnis yra svarbus. Pradėkite jau šiandien, kad rytoj galėtumėte džiaugtis savo pastangų vaisiais.

Atsiminkite, kad finansinis raštingumas yra jūsų stiprybė, o kantrybė ir disciplina – geriausi sąjungininkai. Sėkmingai įgyvendintas ilgalaikio taupymo planas leis jums pasiekti finansinę nepriklausomybę ir gyventi tokį gyvenimą, kokio visada troškote.

Kas yra ilgalaikis taupymas ir kodėl jis svarbus?

Ilgalaikis taupymas – tai lėšų kaupimas dideliems ateities finansiniams tikslams, tokiems kaip pensija, būsto pirkimas ar vaikų mokslas.

- Tai padeda užtikrinti finansinį saugumą ir stabilumą senatvėje ar netikėtomis aplinkybėmis.

- Leidžia pasiekti didelius gyvenimo tikslus, kuriems reikia ženklios sumos pinigų.

- Išnaudoja sudėtinių palūkanų galią, leidžiančią pinigams augti eksponentiškai per ilgą laikotarpį.

- Mažina stresą dėl finansų, suteikiant ramybę ir kontrolės jausmą.

Kaip nustatyti realius ilgalaikius taupymo tikslus?

Realių ilgalaikių taupymo tikslų nustatymas yra pirmas ir svarbiausias žingsnis, užtikrinantis sėkmingą finansinį planavimą.

- Tikslai turėtų būti konkretūs (Ką noriu pasiekti?), išmatuojami (Kiek pinigų reikės?), pasiekiami (Ar tai realu?), aktualūs (Kodėl man tai svarbu?) ir apibrėžti laike (Iki kada?).

- Nustatykite prioritetus, jei turite kelis ilgalaikius tikslus, kad žinotumėte, kam skirti daugiau dėmesio.

- Apskaičiuokite reikalingą sumą ir mėnesines įmokas, atsižvelgdami į infliaciją ir galimas investicijų grąžas.

- Atsižvelkite į asmeninę finansinę situaciją ir galimybes, kad tikslai būtų įgyvendinami be didelio streso.

Kokios yra pagrindinės ilgalaikio taupymo strategijos?

Yra keletas pagrindinių ilgalaikio taupymo strategijų, kurios padeda kaupti lėšas skirtingiems finansiniams tikslams.

- Investavimas į vertybinius popierius (akcijas, obligacijas, investicinius fondus) per brokerius ar investicines platformas, leidžiantis pasiekti didesnę grąžą.

- Taupymas pensijų fonduose (II ir III pakopa), kurie yra skirti pensijos kaupimui ir dažnai turi mokesčių lengvatų.

- Kaupiamasis draudimas, apjungiantis taupymą su gyvybės draudimu ir suteikiantis finansinę apsaugą.

- Sistemingas taupymas indėliuose ar taupomosiose sąskaitose, nors grąža ir yra mažesnė, tai yra saugesnis variantas.

Į kokius dažniausius iššūkius susiduriama planuojant ilgalaikį taupymą ir kaip juos įveikti?

Ilgalaikis taupymas gali kelti įvairių iššūkių, tačiau juos galima sėkmingai įveikti tinkamai pasiruošus.

- Finansinės disciplinos trūkumas sprendžiamas automatizuojant pervedimus į taupymo sąskaitas ir sudarant biudžetą.

- Infliacijos poveikis mažina pinigų perkamąją galią, todėl rekomenduojama investuoti, kad grąža viršytų infliaciją.

- Netikėtos išlaidos gali sutrikdyti planą, todėl svarbu turėti avarinį fondą, padengiantį 3-6 mėnesių išlaidas.

- Sudėtingas investicijų pasirinkimas gali būti įveiktas šviečiantis save, konsultuojantis su finansų specialistais arba pasirenkant diversifikuotus indeksinius fondus.

Kaip dažnai reikėtų peržiūrėti ir koreguoti savo ilgalaikio taupymo planą?

Ilgalaikis taupymo planas nėra statinis dokumentas; jį būtina reguliariai peržiūrėti ir koreguoti, atsižvelgiant į besikeičiančias aplinkybes.

- Rekomenduojama peržiūrėti planą bent kartą per metus, geriausia – kiekvienų metų pradžioje arba pabaigoje.

- Planą būtina koreguoti įvykus svarbiems gyvenimo pokyčiams, tokiems kaip atlyginimo padidėjimas, naujas darbas, šeimos pagausėjimas ar didelės išlaidos.

- Stebėkite makroekonominius rodiklius, tokius kaip infliacija, palūkanų normos ir bendra ekonominė situacija, kurie gali paveikti investicijas.

- Įvertinkite investicijų našumą ir, jei reikia, atlikite portfelio rebalansavimą, kad atitiktumėte pradinę rizikos toleranciją ir tikslus.