Kiekvienas tėvas svajoja suteikti savo vaikui geriausią startą gyvenime, o švietimas yra vienas pagrindinių pamatų. Tačiau aukštojo mokslo ar net kokybiško ikimokyklinio ugdymo kainos Lietuvoje nuolat auga, todėl taupymas vaikų mokslams tampa nebe prabanga, o būtinybe. Šiame straipsnyje nuodugniai panagrinėsime, kaip efektyviai nustatyti ir pasiekti finansinius tikslus, skirtus vaikų švietimui Lietuvoje, apžvelgdami visą procesą nuo kaštų įvertinimo iki tinkamų taupymo strategijų pasirinkimo.

💡 Svarbiausios įžvalgos

- Ankstyvas finansinis planavimas yra sėkmės raktas kaupiant vaikų mokslams.

- Svarbu nustatyti konkrečius tikslus ir reguliariai peržiūrėti savo taupymo strategiją.

- Apsvarstykite įvairias taupymo ir investavimo priemones, atsižvelgiant į rizikos toleranciją.

- Reguliariai stebėkite finansinę situaciją ir pritaikykite planą prie pokyčių.

“Svarbiausia pradedant taupyti vaikų mokslams – aiškiai apibrėžti tikslus ir nustatyti realų biudžetą. Nuoseklumas ir tinkamai pasirinktos investicinės priemonės yra esminiai elementai užtikrinant finansinę vaikų ateitį.”

— Elena Petraitienė, Certified Financial Planner (CFP)

Ilgalaikis taupymas, ypač dideliems tikslams kaip švietimas, reikalauja kruopštaus planavimo ir disciplinos. Nors tradiciniai būdai, tokie kaip indėlių draudimas bankuose, suteikia saugumą, svarbu taip pat įvertinti ir kitas galimybes, kurios gali pasiūlyti didesnę grąžą. Norint rasti geriausią sprendimą, dažnai praverčia indėlių palūkanų palyginimas ir skirtingų finansinių instrumentų analizė.

Siekiant visapusiško supratimo apie asmeninių finansų valdymą, rekomenduojame pasiskaityti išsamų asmeninių finansų vadovą Lietuvoje.

Šiame straipsnyje

- — 💡 Svarbiausios įžvalgos

- → 1. Mokslų Kaštų Nustatymas ir Tikslų Konkretizavimas

- — 🎯 Kaip apskaičiuoti būsimus kaštus?

- → 2. Taupymo Strategijos ir Finansinės Priemonės

- — 💰 Bankų indėliai ir jų palyginimas

- — 📈 Investicinės priemonės

- → 3. Reguliarus Įmokų Planavimas ir Biudžeto Valdymas

- — 🗓️ Kaip suplanuoti reguliarias įmokas?

- → 4. Rizikos Valdymas ir Plano Peržiūra

- — ⚠️ Kokioms rizikoms pasiruošti?

- — 🔄 Plano peržiūra

- → Išvada: Ilgalaikė Perspektyva ir Sėkmės Raktas

1. Mokslų Kaštų Nustatymas ir Tikslų Konkretizavimas

Pirmasis žingsnis link sėkmingo taupymo – aiškus tikslų nustatymas. Kiek gi realiai kainuos vaiko mokslai? Atsakymas priklauso nuo daugelio veiksnių: norimos studijų krypties, universiteto (Lietuvoje ar užsienyje), pragyvenimo išlaidų studijų metu. Lietuvoje valstybės finansuojamų vietų skaičius ribotas, o studijų kaina valstybės nefinansuojamose vietose gali svyruoti nuo kelių tūkstančių iki dešimties tūkstančių eurų per metus ar daugiau, priklausomai nuo programos.

🎯 Kaip apskaičiuoti būsimus kaštus?

- ✅ Analizuokite dabartines kainas: Peržiūrėkite universitetų interneto svetaines ir įvertinkite dabartines studijų kainas dominančiose programose. Atminkite, kad jos gali keistis. Oficialius duomenis apie švietimą Lietuvoje galite rasti, pavyzdžiui, Švietimo, mokslo ir sporto ministerijos leidiniuose. [external_link_1]

- ✅ Įvertinkite infliaciją: Istoriškai švietimo kaštai auga greičiau nei bendra infliacija. Planuodami ilgam laikotarpiui (10-18 metų), rekomenduojama prie dabartinių kainų pridėti bent 3-5% metinį augimą.

- ✅ Nepamirškite papildomų išlaidų: Gyvenimo kaštai (būstas, maistas, transportas, knygos, laisvalaikis) sudaro didelę dalį. Studentams gali prireikti ir nešiojamojo kompiuterio, specialios įrangos ar mokomųjų priemonių.

- ✅ Apibrėžkite konkrečią sumą: Apskaičiavę apytikslę sumą, nustatykite konkretų tikslą, pvz., „sutaupyti 40 000 EUR vaiko aukštajam mokslui iki 20XX metų”.

Kuo konkretesnis ir pamatuojamesnis tikslas, tuo lengviau jį pasiekti. Apie platesnį finansinių tikslų nustatymą skaitykite straipsnyje finansinių tikslų nustatymas ir pasiekimas.

2. Taupymo Strategijos ir Finansinės Priemonės

Pasiekus aiškų tikslą, metas pasirinkti tinkamas taupymo strategijas ir finansines priemones. Svarbiausia – diversifikacija ir rizikos tolerancijos įvertinimas.

Taupymo Vaikų Mokslams Lietuvoje Privalumai ir Iššūkiai

Privalumai

- ✔Užtikrinama vaikų galimybė gauti kokybišką išsilavinimą.

- ✔Sumažinama finansinė našta šeimai ateityje.

- ✔Skatinamas ilgalaikis finansinis planavimas ir disciplina.

- ✔Galimybė pasinaudoti investicinėmis priemonėmis didesnei grąžai.

Trūkumai

- ✖Reikalinga didelė ir nuolatinė finansinė disciplina.

- ✖Infliacijos rizika, mažinanti santaupų perkamąją galią.

- ✖Nenumatytos išlaidos gali sutrikdyti taupymo planą.

- ✖Sudėtingumas pasirenkant efektyviausias taupymo ar investavimo strategijas.

💰 Bankų indėliai ir jų palyginimas

Bankų indėliai yra vienas saugiausių taupymo būdų, ypač trumpesniam laikotarpiui ar pradiniam kapitalui kaupti. Lietuvoje veikia indėlių draudimas iki 100 000 EUR sumos vienam indėlininkui vienoje kredito įstaigoje, užtikrinantis lėšų saugumą net banko bankroto atveju. Tačiau indėlių palūkanos dažnai būna nedidelės, ypač kai kalba eina apie ilgalaikį taupymą.

- ✅ Terminuotieji indėliai: Fiksuotas palūkanų tarifas nustatytam laikotarpiui (nuo kelių mėnesių iki kelerių metų). Palyginkite skirtingų bankų, tokių kaip indėlių palūkanos Swedbank, SEB, Luminor ar mažesnių bankų pasiūlymus, nes indėlių procentai bankuose gali gerokai skirtis. Interneto platformos siūlo patogų indėlių palyginimą.

- ✅ Taupomieji indėliai: Lanksčiau valdomi, bet paprastai siūlo mažesnes palūkanas. Galima įmokėti ir išsiimti lėšas bet kuriuo metu.

- ✅ Indėliai užsienio bankuose: Kai kurie investuotojai domisi indėlių palūkanomis užsienio bankuose per tarpininkus, siekdami didesnės grąžos. Tačiau svarbu įvertinti šalies indėlių draudimo sistemas ir galimus valiutų kursų svyravimus.

Ieškant geriausių indėlių palūkanų, visada rekomenduojama peržiūrėti ne tik didžiųjų, bet ir mažesnių, specializuotų bankų ar kredito unijų pasiūlymus.

📈 Investicinės priemonės

Ilgalaikiam taupymui (10+ metų) investavimas gali pasiūlyti didesnę grąžą, padedančią aplenkti infliaciją.

Kaip Navickų šeima užsitikrino vaikų mokslų ateitį Lietuvoje

❓Iššūkis

Navickų šeima, auginanti du vaikus, jautė nerimą dėl nuolat augančių mokslų kainų Lietuvoje ir stokojo aiškaus plano, kaip efektyviai kaupti lėšas jų ateities studijoms.

💡Sprendimas

Remdamiesi straipsnyje pateiktais patarimais, jie detaliai įvertino būsimas studijų išlaidas, atsižvelgdami į infliaciją ir papildomas išlaidas. Nustatę konkretų finansinį tikslą, Navickai aktyviai pradėjo lyginti skirtingų finansinių institucijų siūlomas taupymo priemones ir pasirinko optimalų diversifikuotą taupymo planą.

🏆Rezultatas

Per pirmuosius trejus metus, pasitelkus diversifikuotą taupymo strategiją, Navickų šeima pasiekė 35% daugiau savo finansinio tikslo, nei būtų sukaupę naudodami tik tradicines taupymo sąskaitas.

- ✅ Investiciniai fondai: Profesionaliai valdomi fondai, investuojantys į akcijas, obligacijas ar kitą turtą. Galima rinktis pagal rizikos toleranciją.

- ✅ Indeksiniai fondai (ETF): Mažesni mokesčiai, investuoja į visą rinkos indeksą. Pasiūlo diversifikaciją.

- ✅ Vertybiniai popieriai: Tiesą investicija į akcijas ar obligacijas reikalauja daugiau žinių ir laiko.

- ✅ Gyvybės draudimas su kaupimu: Kai kurie gyvybės draudimo planai apima kaupiamąją dalį, kuri gali būti investuojama. Svarbu atidžiai įvertinti mokesčius ir sąlygas.

Svarbu: Investavimas susijęs su rizika prarasti dalį ar visas investuotas lėšas. Prieš priimant sprendimą, visada rekomenduojama pasikonsultuoti su nepriklausomu finansų specialistu ir įvertinti asmeninę rizikos toleranciją.

3. Reguliarus Įmokų Planavimas ir Biudžeto Valdymas

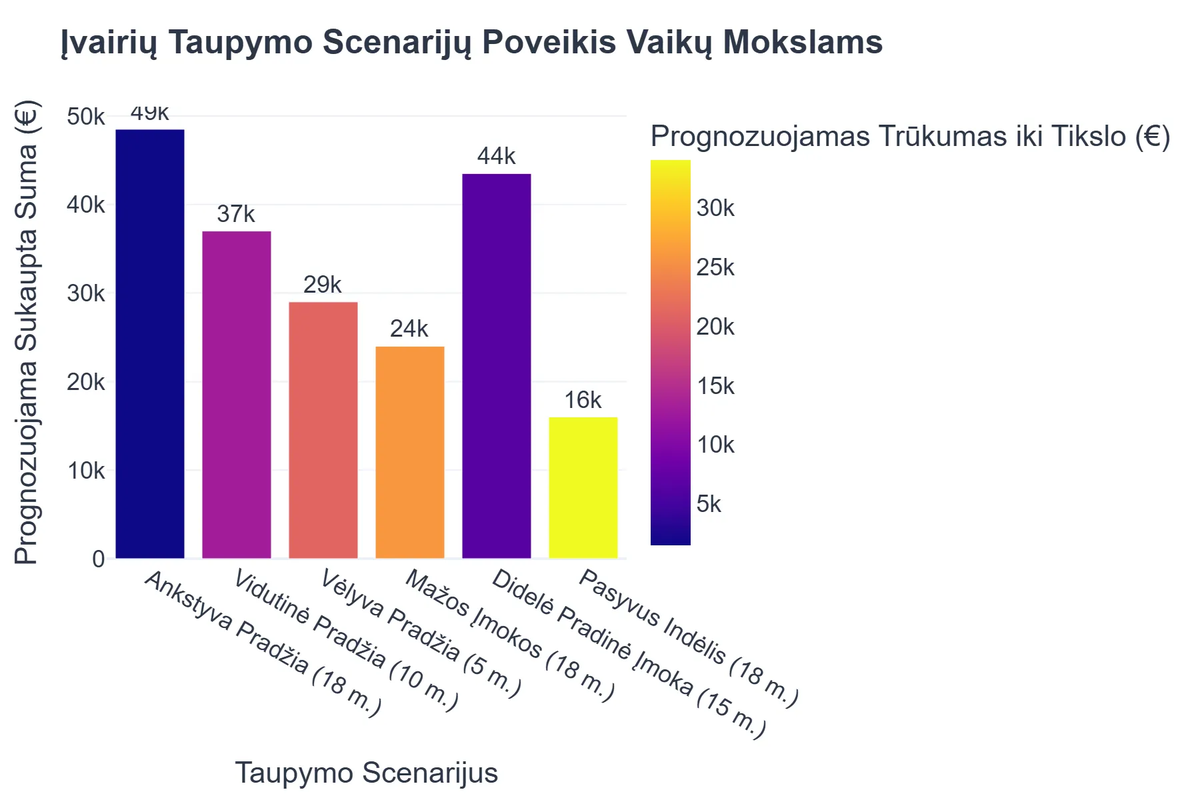

Nustačius tikslą ir pasirinkus priemones, svarbiausia yra nuoseklumas. Taupymas vaikų mokslams turėtų tapti nuolatine jūsų biudžeto dalimi.

🗓️ Kaip suplanuoti reguliarias įmokas?

- ✅ Nustatykite realistišką sumą: Apskaičiuokite, kiek turite atidėti kas mėnesį, kad pasiektumėte savo tikslą iki nustatyto laiko. Pavyzdžiui, jei tikslas 40 000 EUR per 18 metų, reikia atsidėti apie 185 EUR per mėnesį (neįskaičiuojant grąžos).

- ✅ Automatizuokite procesą: Nustatykite automatinį pavedimą į taupymo ar investicinę sąskaitą. Tai padės išvengti „pamiršimo“ ar impulsyvaus lėšų panaudojimo.

- ✅ Peržiūrėkite savo biudžetą: Jei dabartinės pajamos neleidžia atidėti norimos sumos, peržiūrėkite savo išlaidas. Kur galite sumažinti? Ar yra galimybių padidinti pajamas? Sudarant asmeninį finansinį planą, gali padėti asmeninio finansinio plano sudarymas.

- ✅ Panaudokite papildomas lėšas: Premijos, grąžinamos mokesčių permokos ar net dovanos gali tapti puikiu papildomu indėliu į vaiko švietimo fondą.

Disciplinuotas biudžeto valdymas yra sėkmingo taupymo pagrindas. Tai leidžia ne tik kaupti lėšas, bet ir išlaikyti finansinę kontrolę.

4. Rizikos Valdymas ir Plano Peržiūra

Net ir geriausias planas gali susidurti su nenumatytais iššūkiais. Todėl svarbu reguliariai peržiūrėti savo taupymo strategiją ir būti pasirengusiems pokyčiams.

⚠️ Kokioms rizikoms pasiruošti?

- ✅ Infliacija: Laikui bėgant pinigų perkamoji galia mažėja. Jūsų taupytos lėšos po 10-15 metų gali nuvertėti. Todėl svarbu, kad pasirinktos priemonės bent jau kompensuotų infliaciją.

- ✅ Ekonominiai svyravimai: Investicijų vertė gali svyruoti. Ilgalaikėje perspektyvoje rinkos dažniausiai atsigauna, tačiau artėjant lėšų poreikiui, rekomenduojama perkelti dalį lėšų į mažiau rizikingas priemones.

- ✅ Nenumatytos išlaidos: Liga, darbo praradimas ar kitos nenumatytos aplinkybės gali sutrikdyti taupymo planą. Todėl svarbu turėti suformuotą finansinę pagalvę, arba vadinamąjį nelaimių fondą.

🔄 Plano peržiūra

- ✅ Kasmetinė analizė: Bent kartą per metus peržiūrėkite savo taupymo progresą. Ar esate pasiekę tarpinius tikslus? Ar reikia koreguoti sumą ar investicijų strategiją?

- ✅ Koreguokite pagal amžių: Kuo arčiau vaikas studijų amžiaus, tuo konservatyvesnėmis turėtų tapti jūsų investicijos. Paskutiniaisiais metais nereikėtų rizikuoti didelėmis sumomis akcijų rinkoje.

- ✅ Pasikonsultuokite: Jei abejojate, pasikalbėkite su finansų konsultantu. Jie gali padėti įvertinti jūsų situaciją ir pasiūlyti tinkamiausius sprendimus.

Rekomenduojamas vaizdo įrašas

Išvada: Ilgalaikė Perspektyva ir Sėkmės Raktas

Taupymas vaikų mokslams yra ilgalaikis įsipareigojimas, reikalaujantis kantrybės ir nuoseklumo. Tai nėra sprintas, o maratonas. Sėkmės raktas slypi aiškiame tikslų nustatyme, apgalvotame finansinių priemonių pasirinkime, reguliariame įmokų atlikime ir nuolatiniame plano peržiūrėjime.

Atminkite, kad net ir mažiausios, bet reguliarios įmokos ilgainiui gali virsti solidžia suma dėl sudėtinių palūkanų galios. Pradėkite jau šiandien, kad jūsų vaikai galėtų pasiekti savo akademines svajones be didelių finansinių suvaržymų. Investicija į vaikų švietimą yra viena geriausių investicijų į ateitį.

Kas yra taupymas vaikų mokslams ir kodėl tai svarbu?

Taupymas vaikų mokslams yra sąmoningas lėšų kaupimas, skirtas padengti būsimas vaiko studijų ar kitų švietimo išlaidų Lietuvoje išlaidas, užtikrinant jam geresnes ateities perspektyvas.

- Tai padeda išvengti didelių finansinių įsipareigojimų studijų metu ir leidžia vaikui rinktis norimą išsilavinimo kelią be finansinių suvaržymų.

- Ankstyvas taupymas leidžia pasinaudoti sudėtinių palūkanų galia, kai sukauptos lėšos uždirba dar daugiau.

- Tai – investicija į vaiko ateitį ir jo galimybes.

Kaip efektyviai pradėti taupyti vaikų mokslams ir kokius pirmuosius žingsnius žengti?

Efektyvus taupymas prasideda nuo aiškaus finansinio tikslo nustatymo, detalaus biudžeto sudarymo ir reguliaraus kaupimo plano vykdymo.

- Pirmiausia, nustatykite konkrečią sumą, kurią norite sukaupti, ir terminą, per kurį tai padarysite (pvz., iki vaiko pilnametystės).

- Detaliai įvertinkite savo pajamas ir išlaidas, kad identifikuotumėte, kiek galite skirti taupymui kiekvieną mėnesį.

- Automatizuokite procesą nustatydami automatinį pervedimą iš savo banko sąskaitos į taupymo ar investicinę sąskaitą.

- Pasirinkite tinkamą taupymo ar investavimo priemonę, atsižvelgdami į savo rizikos toleranciją ir tikslus.

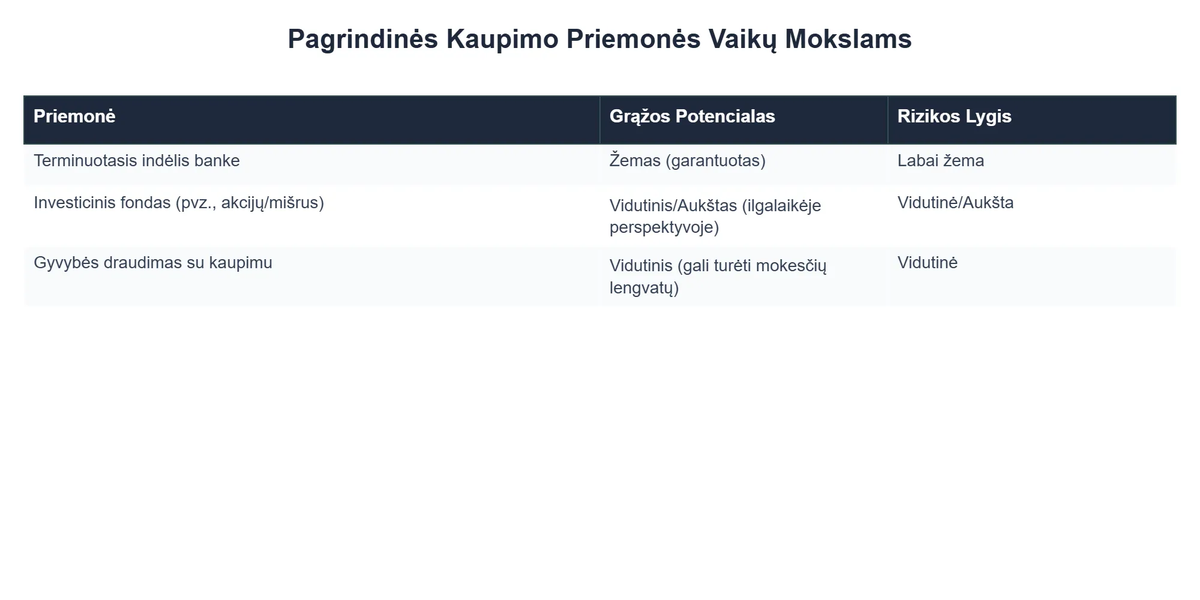

Kokios yra pagrindinės taupymo ir investavimo priemonės, skirtos vaikų mokslams Lietuvoje?

Yra įvairių finansinių instrumentų, kurie padeda kaupti lėšas vaikų mokslams, kiekvienas su savais privalumais ir rizikomis.

- Terminuotieji indėliai bankuose siūlo saugų, nors ir mažesnės grąžos, taupymo būdą.

- Investavimas į fondus (pvz., akcijų, obligacijų, mišrius) per bankus ar finansų maklerius gali pasiūlyti didesnę grąžą, bet susijęs su didesne rizika.

- Galima naudotis gyvybės draudimo su kaupimu produktais, kurie be finansinės apsaugos leidžia ir kaupti lėšas.

- Kai kurie bankai siūlo specialias vaikų taupymo sąskaitas su mažesniais mokesčiais ar papildomomis sąlygomis.

Kokius veiksnius reikėtų įvertinti renkantis taupymo strategiją ir kaip optimizuoti lėšų kaupimą?

Renkantis geriausią taupymo strategiją, būtina atsižvelgti į asmeninę finansinę situaciją, rizikos toleranciją ir norimą sukaupti sumą.

- Įvertinkite numatomas studijų išlaidas ir infliaciją, kad nustatytumėte realų tikslą.

- Apsvarstykite diversifikaciją – skirstykite lėšas tarp skirtingų investicinių priemonių, kad sumažintumėte riziką.

- Reguliariai peržiūrėkite savo planą ir prireikus koreguokite jį atsižvelgiant į finansinės rinkos pokyčius ir asmenines aplinkybes.

- Panaudokite papildomas pajamas (pvz., premijas, dovanas) didesniems įnašams į fondą.

Su kokiomis rizikomis susijęs taupymas vaikų mokslams ir kaip jas suvaldyti?

Nors taupymas vaikų mokslams yra būtinas, svarbu žinoti apie galimas rizikas ir priemones joms suvaldyti, siekiant apsaugoti sukauptas lėšas.

- Infliacija gali sumažinti sukauptų lėšų perkamąją galią, todėl svarbu rinktis priemones, kurios generuoja didesnę grąžą nei infliacija.

- Investavimo rizika – rinkos svyravimai gali neigiamai paveikti investicijų vertę; tai suvaldyti padeda diversifikacija ir ilgalaikis investavimo horizontas.

- Nenumatyti gyvenimo įvykiai (pvz., ligos, darbo praradimas) gali sutrikdyti taupymo planą, todėl rekomenduojama turėti finansinį rezervą nenumatytiems atvejams.

- Prieš investuojant, visada atidžiai perskaitykite sutartis ir susipažinkite su mokesčiais bei sąlygomis, kad išvengtumėte paslėptų išlaidų.